发布日期:2024-09-27 23:20 点击次数:81

面对历史债务问题,长安责任保险股份有限公司(以下简称“长安保险”)正在加紧变卖资产。

公开信息显示,长安保险所持有的汇友财产相互保险社(以下简称“汇友相互”)约16.67%股权,将于2024年9月23日10点拍卖,起拍价7413.7万元,为评估价的七折。

有知情人士向《中国经营报》记者透露,折价出售资产用来偿还旧债,是为解决长安保险信用保证保险业务的历史遗留问题。此前,因涉足“P2P”履约保证保险导致合同纠纷,长安保险目前共有4.19亿元及债务利息或相应价值的其他财产被法院强制执行。

记者注意到,除了此次汇友相互股权被拍卖,长安保险旗下还有多项资产已询价评估,以“消化”风险。

上述知情人士表示:今年以来长安保险的经营情况逐渐好转,已连续几个月实现盈利,其增资工作也已有进展。

变卖价值资产

作为我国首批3家相互保险社之一,汇友相互成立于2017年6月,专注于建筑业保险细分市场,主营业务有住建及工程领域的责任保险、信用保证保险;住建及工程领域的企业/家庭财产保险及工程保险;短期健康/意外伤害保险等。

整体看,汇友相互仍处于发展阶段,保费规模并不大。根据年报,2017年—2023年,汇友相互保险业务收入分别为0.05亿元、0.35亿元、0.95亿元、1.57亿元、2.01亿元、1.4亿元、1.29亿元。净利润方面,2017年—2023年,分别为-0.31亿元、-0.22亿元、-0.06亿元、0.14亿元、0.22亿元、0.02亿元、0.11亿元。

最新数据显示,今年上半年,汇友相互实现保险业务收入约0.77亿元;净利润678万元。二季度末,其核心偿付能力充足率为 820.05%、综合偿付能力充足率为824.43%,认可资产约10.39亿元,认可负债为4.51亿元,实际资本为5.88亿元,最低资本为7133.22万元。

作为股东之一,长安保险对汇友相互的出资额为1亿元,以2024年6月30日为评估基准日来看,长安保险所持有的汇友相互16.67%股权的评估价为约1.06亿元。

据拍卖公告披露,长安保险持有的汇友相互16.67%股权已处于司法冻结状态,冻结期3年,自2023年5月24日起至2026年5月23日止。

本次拍卖还采取了设有保留价的增价拍卖方式,保留价与起拍价一致。至少需要有一位竞买人报名并出价不低于起拍价,才能达成交易。拍卖活动还设置了延时出价机制,在拍卖结束前的最后5分钟内,若有竞买人出价,拍卖将自动延长5分钟。

值得一提的是,除了最有价值的汇友相互,目前长安保险还有多项其他资产等待出售偿还债务。

根据第三方信息平台企查查,长安保险所持有的芜湖芯厚云智股权投资合伙企业(有限合伙)3%、长安保险销售有限公司100%、上海保险交易所股份有限公司0.45%等股权,以及北京、天津、武汉等地部分房产陆续进行询价评估。

此外,长安保险位于天津市津南区咸水沽镇光明南里2-2-501的不动产,也即将在2024年10月8日10时至2024年10月9日10时被拍卖。

陷入保证保险业务纠纷

记者采访和调查了解到,长安保险拍卖汇友相互股权还债,主要原因即是与杭州金投行网络小额贷款有限公司(以下简称“金投行小贷”)的信用保证保险业务合同纠纷。

根据浙江省杭州市中级人民法院执行裁定书 【(2024)浙01执968号】,因长安保险未履行法律文书确定的义务,权利人金投行小贷申请强制执行,浙江省杭州市中级人民法院于2024年6月3日依法立案执行,执行金额为约4.19亿元及债务利息。

保证保险合同纠纷民事一审裁定书【(2019)苏0591民初12775号之三】、【(2023)浙01执1号】等多份判决书显示,长安保险与金投行小贷开展信用保证保险合作最早在2016年。彼时,双方就互联网投资理财服务业务合作事宜,签订了《业务合作协议》(以下简称《合作协议》)和三份补充协议。

《合作协议》签订后,长安保险及长安保险苏州市中心支公司与金投行小贷开展合作,即由金投行小贷通过其金投行平台撮合借款,长安保险对借款承保履约保证保险。

需要注意的是,在赔偿处理方式上,《合作协议》约定,金投行小贷有权根据出借人(即被保险人)在借款协议中的授权,向长安保险发出理赔申请,以启动理赔程序,包括但不限于向保险人申请索赔、签订相关索赔资料以及代收理赔款。同时,在“贷款履约保证保险”责任范围内,长安保险方面不得拒绝足额赔付借款人应偿还但未偿还的融资本金和利息。

法院也认为,金投行小贷与出借人之间就保险理赔问题所形成的是委托关系,即在借款人(融资人)出现违约的情形下,出借人可委托金投行小贷向长安保险主张理赔。

在合作期间,长安保险苏州市中心支公司承保的贷款履约保证保险发生了大量保险事故,根据《合作协议》约定,金投行小贷向长安保险及其苏州市中心支公司送达了保险理赔数据,但长安保险方面未按照《合作协议》约定启动保险理赔程序并及时赔付。据此,金投行小贷将长安保险方面诉至法庭,要求长安保险方面履行赔付义务。

值得一提的是,根据法院判决书,双方在合作期间,还曾调整合作内容与协议。

合同纠纷民事管辖上诉裁定书【(2020)浙01民辖终1号】披露,因监管政策调整,为满足合规要求,长安保险和金投行小贷于2018年3月9日签订了《担保机构责任保险业务合作协议》,对业务模式进行调整,改由担保机构对借款进行担保,长安保险承保担保机构责任保险。

此后不久,由于金投行平台小额借款项目的逾期金额较大,双方于2018年11月13日签订了编号为jtx-ca-201811的《协议》,针对双方合作的全部金投行平台小额借款项目,就逾期项目的借款资金垫付、理赔事宜进行了约定。

《协议》载明:“截止到2018年11月13日中午12点整,甲方推荐的借款项目在金投行平台余额还有八亿元以上”。

对于此事诉讼多年原因以及更多相关违约细节等,金投行小贷相关负责人在接受记者采访时表示:“该事件目前已由人民法院受理,相关情况以公告为准。”

另据长安保险2023年三季度偿付能力报告披露,关于与金投行小贷公司保证保险合同纠纷,浙江省杭州市中级人民法院对公司采取了保全措施:冻结了公司2000万元存款,查封了四处不动产,冻结公司持有的相关机构股权;以3.7亿元为限,还冻结了公司在招商资管睿创F0F57号单一资产管理计划资产管理合同项下的所有款项。

仍在“消化”历史遗留问题

格奥尔基耶娃说:“现在我们应该明确,所有人都在这一艘叫作‘世界’的小船上,富裕国家不可以对贫困国家说‘你的那一侧在漏水’。这样的话,我们这艘船只会一起沉下去。”

实际上,作为最早一批在互联网进行布局的险企,长安保险曾一度迎来过高光时刻,后续却因互联网金融“P2P”违约事件而跌入低谷。

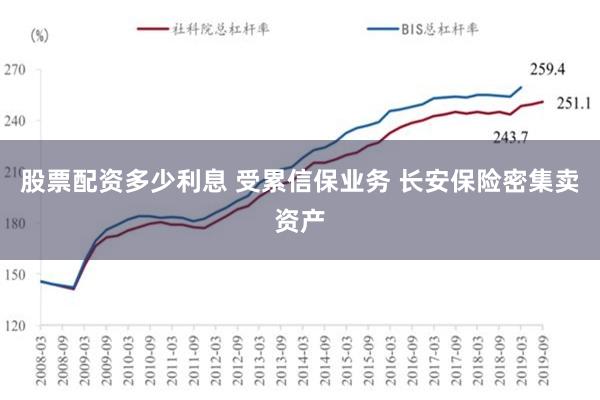

公开资料显示,长安保险是以责任保险为特色的综合性财产保险公司。2016年起开展信用保证保险以后,净利润迅速下滑,2016年净利润为860万元,到了2017年,净利润由盈转亏,为-1.95亿元。

自2018年起,互联网金融平台违约潮起,受此事件所累,长安保险信用保证保险出现大额赔付,不得不计提损失,2018年当年净利润出现巨额亏损,达-18.33亿元。

长安保险在2018年年度报告中也详细披露称:“截至2018年12月31日,公司净资产-10.22亿元,核心偿付能力充足率、综合偿付能力充足率分别为-185.93%、-185.93%。这些事项或情况表明存在可能导致公司持续经营能力产生重大疑虑的重大不确定性。”

从2018年后,长安保险连续亏损。2019年—2022年,长安保险净利润分别为-0.58亿元、-1.31亿元、-1.13亿元、-4.68亿元。

长安保险第一大股东国厚资产管理股份有限公司(以下简称“国厚资产”)公告披露称,2023年,长安保险归母净利润为-7.66亿元,发生重大亏损;净资产为-8.63亿元,已经资不抵债。

2023年三季度偿付能力报告显示,自2023年一季度以来,长安保险风险综合评级评价为D级,主要原因是公司留存收益为负,核心资本不足,可资本化风险大等。

“随着公司偿付能力充足率持续不足,公司业务已受到较大影响;同时,监管将对公司采取相应的监管措施,可能会造成2023年度保险业务进一步大幅下降,保费资金流入也将大幅下降。目前公司投资资产中可变现的流动性资产比例较低,公司2023年度整体流动性风险相比以往年度持续且大幅增加。”长安保险进一步称。

其在偿付能力报告中还表示,公司正积极推进增资扩股工作,同时检视在风险管理工作中的不足,不断提升公司偿付能力、风险管理能力,为公司健康发展提供保障。

“对于资本严重不足的保险公司来说,首先需要补充资本,特别是核心资本,主要途径应该是股东增资。”有业内人士对记者表示。

今年1月底,长安保险发布公告称,根据公司实际情况,2023年四季度偿付能力信息于2024年2月中旬披露。但截至记者发稿前,该偿付能力报告尚未披露。

值得一提的是,长安保险部分股权仍存在被质押及被冻结的情况。据长安保险披露,截至2023年三季度末,第一大股东国厚资产已经将持有的长安保险31.68%的股权全部质押;股东北京林氏房地产开发有限公司以及江苏省高科技产业投资股份有限公司分别所持有的3.76%长安保险股权亦被质押。

此外,据悉,安徽国元金融控股集团有限责任公司(以下简称“国元金控”)被委以重任,成为牵头方,主导长安保险的风险处置工作。

针对工作进展细节股票配资多少利息,国元金控相关负责人对记者表示:“因公司签署保密协议,不便向媒体透露。”

Powered by 深圳股票配资网_实盘配资开户_实盘配资炒股平台 @2013-2022 RSS地图 HTML地图